2022年第一周,迈瑞医疗4个交易日下挫超14%。截至1月17日收盘,迈瑞医疗收于339元,相较2021年7月2日高点502元已有大幅下降。

2021年新冠肺炎疫情虽有一定反复,但其影响明显弱于2020年,对呼吸机等产品的需求大幅下滑,导致生命信息与支持类的增长承压。2020年H1,公司生命信息与支持业务实现营业收入534,343.39万元,同比增长62.26%,2020年年报中,该业务实现营业收入1,000,595.63万元,同比增长54.18%。而2021年H1,公司生命信息与支持业务实现营业收入602,096.02万元,同比增长12.68%,增速趋缓明显。

2021半年报中,迈瑞医疗也清楚地表示,上一年公司生命信息与支持业务的监护仪、呼吸机、输注泵和医学影像业务的便携彩超、移动DR等与抗疫强相关的医疗设备需求量大幅增长,若未来公司业绩无法在高基数的情况下保持持续增长,将给公司带来经营业绩波动风险。

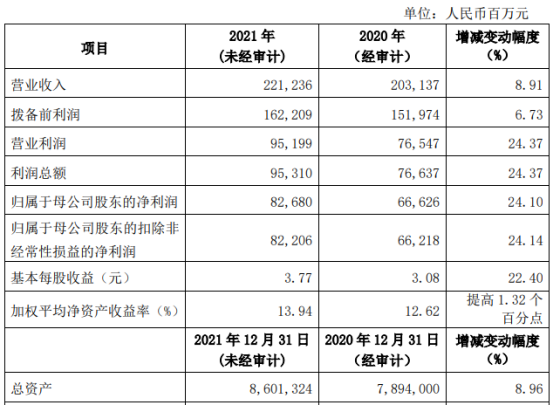

此外,迈瑞医疗的收入同比增速从2020年的接近30%,到2021年下滑到20.96%,可以明显看出下降了一档。归母净利润的同比增速更是从2020年的45.78%,到2021年直接降到了25.79%,几近腰斩,业绩增长的压力清晰可见。

所以对于后疫情时代营收主力的业绩增长空间存有担忧,或许是迈瑞医疗股价走低的一个原因。

医疗集采对迈瑞医疗的影响

就2021H1的财报数据来看,迈瑞医疗业绩表现其实不少可喜之处。

医学影像方面,实现了超预期增长。2021年H1时医学影像的收入同比达到了26.87%,要知道上一年末该业务的收入同比增速才3.88%。根据2021三季度业绩交流会披露,若剔除掉抗疫相关DR产品的影响,影像业务在前三季度的增长则超过了35%。

对于体外诊断,外界给予了厚望,因为这部分收入可谓年年创新高。当前体外诊断业务主要包括血液细胞分析仪、生化分析仪、化学发光免疫分析仪、凝血分析仪、尿液分析仪、微生物诊断系统等及相关试剂。2006~2019 年,体外诊断业务收入从4.4 亿元增长到58.1 亿元,年复合增速22%,尤其2016~2019 年随着化学发光业务高增长,迈瑞医疗的IVD(体外诊断业务)板块收入增速有加快的趋势。医疗新基建与疫后需求修复则直接大幅拉动了其收入增长,2021年H1时该业务的同比增速高达30.76%。

除了主力收入业务可能遭遇业绩承压,还有一个因素或许也影响了外界对迈瑞医疗的预期——医疗行业集采。

2021年7-9 月,医疗器械行业相关集采政策频出,特别是安徽省IVD 集采引发市场的担忧,一度导致申万医疗器械指数快速下行。

2021年8月,安徽省医药集中采购服务中心公布了该省公立医疗机构临床检验试剂集中带量采购谈判议价结果,迈瑞医疗在此次集中谈判中成功入围了包括乙肝5项、甲功5项等在内的14 个化学发光检测项目。这一次安徽试点共涉及145个产品,入围企业产品价格平均降幅达47.02%。受此消息影响,迈瑞医疗当天曾股价出现暴跌。

同年9月29日,南京地区医疗机构联盟与迈瑞开展整体性价格谈判,其中包括了体外诊断试剂和部分骨科耗材这两大类产品,整体降价幅度 35.51%。南京市医疗保障局在2021年12月28日下发文件,通知各相关定点医院从2022年1月1日开始正式执行迈瑞医用耗材价格谈判结果。因此市场上不少人据此不看好迈瑞医疗的股价走势。

集采对企业业绩的影响,主要体现在产品价格上。入围集采名单,意味着企业的产品要降价,可能会牺牲掉一部分利润。当然各企业愿意入围竞争,图的是产品能打入公立医院,扩大市场份额销售量。对企业业绩究竟是利多还是利空,还需要根据一段时间后的实际销量来决定。

结语

关于集采带来的影响,笔者认为,通过集采来进入国外产品仍占据主导地位的三级医院,对迈瑞医疗来说不见得是件坏事,不必因为入围集采就“蒙眼杀低”迈瑞医疗。作为该公司主营业务的“三驾马车”中分量最重的生命信息与支持业务,后疫情时代下增速趋缓需要留意;另外迈瑞医疗营收的其他两架“马车”未来将有怎样的表现,更值得投资者关注。