“芒格说,投资就好比是赌马,我们是在寻找被标错了赔率的赌局。如果出现胜率和赔率非常好的机会,聪明的人应该狠狠地下注。其他时间,就是按兵不动。对于我们来说,更多是寻找价格和价值的差异,利用市场的波动给予的一个机会。”弘尚资产联席CEO张骏在接受中国基金报记者采访时说。

岁末年初,国泰君安资管原权益与衍生品部总经理张骏“奔私募”,加盟老牌私募机构弘尚资产,在金融圈引发关注。张骏曾荣获英华奖“五年期权益资管最佳投资主办”、连续多年荣获英华奖“三年期权益资管最佳投资主办”。

作为具有21年从业经历的老将,而今迈步从头越,张骏一直把追求绝对收益当作目标,他非常看好2022年A股市场的投资机会,主要关注大消费、先进制造、IT服务业和大健康等行业。

17年券商投资老将转型私募基金

秉持长期投资的理念创造收益

张骏毕业于上海交通大学金融学专业,他拥有21年的从业经验,2005年开始在国泰君安证券自营部担任投资经理,开启了投资生涯,2011年他加盟国泰君安资管。他曾任国泰君安证券证券投资总部执行董事、资产管理公司投资管理部总经理、权益与衍生品部总经理、基金投资部总经理。

“客观来说自营和资管是不一样的,自营是一年一考核,关注盈利、风控等,想的是如何在当年谋求更大的收益,意味着要去把握市场的波动,不会考虑太长远。但自营的经历,让我形成了绝对收益的理念,形成了对公司基本面要有清楚认识再投资的工作流程。”张骏告诉记者。

他讲到一段印象深刻的经历,2006年在券商自营管钱时他曾重仓一只地产股,因为看到有隐形资产,但到了四季度龙头地产公司的主流行情起来,这家公司却迟迟没有表现。当时他反复做了各种基本面比对,有点焦虑、想要放弃,好在碰到了一个好领导,鼓励他要坚持,虽然对于考核来说12月上涨和1月上涨有很大差别,但对于投资来说没有什么差别,如果公司逻辑没有问题,就应该坚持下去,放弃了反而不好。“当时运气不错,没想到年底这只股票就涨起来了,回头来看,我明白更要敬畏市场,我们更多时候是需要等待,这对我的投资理念有很大的改变。”

后来到了资管,考核周期拉长了,张骏逐步形成了长期投资的理念和视角。他认为,股票资产长期来看也是一种债券,“债券的本金、久期、票息等都是确定的,看似没有风险。而股票的面值、周期等不确定,上市公司业务也可能发生变化,但我们只要对股票这类风险资产的不确定性给予补偿,也就是风险溢价足够,它就可以接受。从整体来看不管国内还是海外,股票资产都体现出了比无风险收益率,长期来看,高两三个点的风险溢价。”

张骏回忆这些年的投资经历,2013、2014年他们意识到随着中国经济结构转型,经济体量的增加,经济弹性会变小,这种情况下市场整体很难出现大的行情,更多是结构性机会,所以特别注意从行业和个股的角度构建组合。2015年货币放水,带来杠杆牛市,基于股票的价值,他们觉得高估值没有办法维持,就提前减仓离场了,保留了收益;2016年蓝筹股价值体现出来,供给侧改革有利于大企业增长,他们配置了有业绩的大盘蓝筹股;但后来随着估值的提高,他们将一部分仓位转移到中小市值的成长股里面。

然而,2018年没有想到中美贸易战非常严重,国内政策紧缩,市场一直下跌,直到年底他们觉得市场已经到了底部,将仓位加到接近满仓。2019年到2020年抓住核心资产的机会,创造了较高的收益。随后到了2021年年初,在白酒为代表的核心资产上涨过程中,他们进行了减仓。

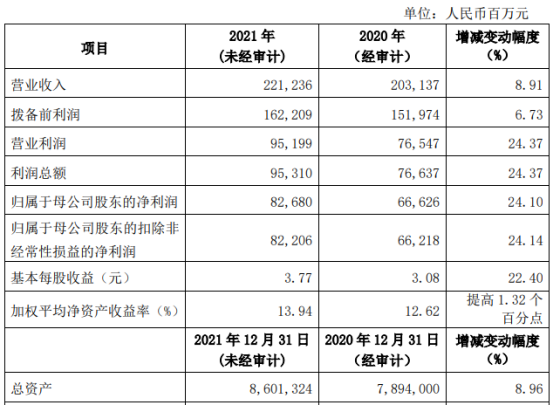

相关数据显示,张骏在国泰君安资管管理的小集合产品,七年多来年复合回报超30%;而他管理的权益大集合君得明(原明星价值),九年以来取得超500%的绝对回报,年复合回报超20%。

投资就是去寻找标错赔率的赌注

在不断比较中做好组合均衡配置

《道德经》里面说,知人者智,自知者明。“所谓‘明智’,是‘明’放在前面,首先要明确认识自己,再去看待这个世界。如果不能正确认识自己,对这个世界再了解也没有用。”在投资过程中,张骏强调要对自己有合理的认知。对于投资人来说,给自己画一个圈,一边在学习把圈扩大,另一边不断强化加深印记,尽量不要出圈。

谈及投资的方法论,张骏秉持的是泛价值投资的理念,既包括价值股的投资,也有成长股的投资,其唯一标准是股票价格是否低于企业价值,对价值的判断要将成长性考虑在内。同时,在组合构建上,对行业、风格、个股集中度进行优化和均衡,避免过偏、过于集中的风险。

张骏说,投资的本质就是一个风险收益比的概率,去寻找标错赔率的赌注。“我们更多是寻找价格和价值的差异,利用市场的波动所产生的差异,如果价格在下面,价值在上面,就给予一个买入的机会。”

在投资过程中,张骏强调买股票的性价比。他将股票分为“看得明白的”和“看不明白的”,在“看得明白的”股票里面,进一步划分为“值得投资的”和“不值得投资的”,判断的标准是通过研究看是不是好公司,“并非一定要找好行业和好公司,这类往往价格高高在上,有些行业不怎么好、但公司很优秀,在不断成长过程中提升市场份额的。会更有投资价值。估值方面要看我们给出的估值和市场的差异,只要价格远低于价值,就蕴含了投资机会。”

在做好研究、确立核心标的的股票池以后,张骏说就要耐心等待市场机会。“当股票跌到比我们合理估值的下限还低,就可以加仓了,其潜在的收益空间更大。当然我们也不会没有目的地等待,会从多个方面考察上市公司,除了对基本面进行研究,包括行业、管理层和估值等方面,也会看所谓的‘催化剂’,或者说是价值实现的途径。但是我们觉得更强逻辑的催化剂是业绩报表的高增长。”

张骏说,从结果来看,给他们提供比较大的收益的,基本上都是左侧买、跌了以后继续加仓的标的。“我们买的时候就准备好它要继续下跌,或者某种程度上希望它下跌,因为从长周期角度来说,越跌性价比越好。风险越小潜在的回报空间越大,作为机构投资者我们交易建仓不是一下子能够完成的,是有一个周期的。同时,我们更注重组合投资,均衡配置,通过不断比较去买卖股票。”

在投资过程中永远要把风险放在第一位。张骏坦言,股票市场短期来看就是所有参与者情绪的指标,格雷厄姆很形象地将所有的情绪用“市场先生”来代表,从某种角度来说,投资是反人性的事情,所以在股票市场上要以不同思维方式去考虑事情,同时需要经历至少两个牛熊的考验,才能看出一个投资者是否成熟。

因此,张骏表示,在构建组合时是有目标的,达到什么样的收益率要求,放到组合里面,风险算不清楚就不要了。“说实话,所谓的回撤是没有东西去控制的,更多是过程的体现,是结果,而不是我的目标。现在做的组合年化回报多少,波动率回撤是我管理的过程,做好组合动态调整。”

从投资风格来说,张骏坦言,他更多是自下而上地去构建投资组合。“宏观对我们也很重要,但是主要管的是中长期的事情。宏观给予我们指引,我们会根据宏观经济发展的阶段和状态,会去判断经济结构会是怎么样的,哪些行业有中长期的发展前景,从中找机会。比如2000年以后是房地产的十年,买房地产产业链公司都会有机会。2015年以后是大消费的时代,当时白酒因塑化剂砸出一个坑,买消费股会有很好的回报。而2020年以后我们觉得是大制造的时代,因为中美的博弈,让我们更加认识到有些核心的、卡脖子的技术,需要自主研发,而且我们有些产业链有相对优势,比如锂电池、光伏和5G,制造业升级将拉动整个经济的质量。在宏观的指引下,我们会去寻找细分领域的机会,比如光伏锂电设备、工业机械、装备制造等。”

从头部券商到私募坚守“绝对收益”

看好大消费、先进制造等行业机会

在十多年投资生涯、看过市场起起落落后,张骏选择“奔私募”,重新出发,踏上创业征程。关于背后的原因,他坦言,从做投资开始一直做的是绝对收益,投身私募也是为了在绝对收益的道路上走得更长远。

关于公司未来发展,张骏表示,他们不会把规模作为目标,而是把给客户带来持续回报作为目标。

他也说,做投资就是要不断学习,认知客观世界,认清自己。“就像芒格所说,多维度地思考问题。第一个维度,这个公司是不是好公司;第二个维度,跨行业,例如消费类的白酒、医药,历史上的收入、盈利、现金流的对比;第三个维度,食品饮料行业和高端制造行业,也可以对比。第四个维度,股票和债券也可以对比。”

张骏谨慎看好2022年A股市场的投资机会,主要关注大消费、先进制造、互联网IT服务业和大健康等行业板块。

关于新能源领域,张骏认为,其高波动、频繁变化是正常的,哪怕特斯拉也不敢稍微懈怠,懈怠意味着被赶超和超越,被淘汰。所以新能源行业存在巨大不确定性。“在2021年的市场环境下,有些公司预期被打得很满,股价波动背后是投资者情绪的波动,同时产业自身的变化也会影响股价,比如不同技术路线的PK,这个过程我们需要不断去跟踪,摇摆波动就是投资的一部分。”

关于新能源车行业是否被高估,张骏的看法是,“第一,我觉得行业进入加速发展的过程,但没有到发展的末端,新车渗透率不到20%,到2022年越来越多传统车企会意识到这个问题,调转来来发展方向,这将加速新能源车时代的到来。我们现在关心的事情,因为2021年产业下游的增长远远超预期,导致上游的设备商来不及提供需要的产能,招标超预期。2021年产业链的公司股价都很高,都在扩产能,2021年是增速最高的一年,大概率新一年可能还是高增长,但等到产能释放,发现有些公司订单跟不上,就会产生分化。2021年新能源的公司股价都很高,但2022年不会是这样,有技术优势、管理优势的,依然能够扩产能,才会有好的表现。”

对于消费行业,张骏表示,高端白酒符合消费升级的趋势,量在增长,价格也在提升,高收入群体可支配收入越来越多,依然还有机会。有些白酒企业,要看其品牌运作能力,整个食品饮料行业都在看这个机会。“2022年白酒还是有机会的,里面优秀的公司,依然可以作为底仓配置。比如有些白酒公司做了股权激励,通过快速增长,一定程度上消化了估值,依然有不错的机会。”

还有医药行业,张骏认为,其受政策影响比较大,医药很多是2G的业务,一方面传统的药品,至少不能给原来的估值了,因为不是国家鼓励的方向,未来药品方面,只有创新才有前途;另一方面医疗器械也开始进入集采,器械方面创新相对容易,这是比较宽的赛道,跟人口结构有关系,而且当前高端器械进口比例比较高,看好支持发展国产、进口替代的机会。

(中国基金报记者 吴君)